La crisis hipotecaria del 2008 se empezó a mascar en el 2001. Y todo empieza con la elección de George W Bush como presidente. Vamos a ver cuáles fueron los motivos, que hechos fueron clave y quien se benefició de esta situación. Sígueme en esta historia.

Inicios

Todo empieza en el año 2000, cuando George W. Bush ocupaba el puesto de gobernador del estado de Texas. En ese mismo año, se presentó como candidato del Partido Republicano a las elecciones presidenciales, y resultó elegido, derrotando al entonces vicepresidente Al Gore.

Siempre que analizo estas situaciones históricas miro cómo se mueve el dinero. Hay que analizar el flujo de dinero para saber quienes son los beneficiados y por qué hacen lo que hacen. Los grandes jugadores del mundo no hacen movimientos aleatorios, todo está pensado y su principal motivación es el dinero.

Donantes campaña electoral de Bush

Vamos a ver quienes fueron los principales donantes y, por tanto, principales interesados en que Bush fuera presidente:

- Enron Corporation y sus ejecutivos, incluido el ex CEO Ken Lay, que contribuyó más de $ 700,000.

- El sector energético en general, incluyendo compañías petroleras y de gas, que apoyaron la política energética de Bush.

- El sector financiero, incluyendo bancos y firmas de inversión, que apoyaron la agenda económica de Bush.

- La industria de la construcción, incluyendo empresas de bienes raíces y contratistas de construcción, que apoyaron la promesa de Bush de impulsar el crecimiento económico.

- Prestamistas de subprime como Roland E. Arnall, fundador de Ameriquest Mortgage Company, uno de los prestamistas hipotecarios subprime más grandes de los Estados Unidos. O Bear Stearns, una empresa de servicios financieros que tuvo una exposición enorme a subprimes.

Matiz para dejar claro la diferencia entre prestamistas y bancos. Los bancos eran instituciones financieras grandes y establecidas que ofrecían muchos tipos de productos financieros, incluyendo préstamos hipotecarios. Las compañías hipotecarias no bancarias (prestamistas), como Ameriquest y Countrywide, se especializan solo en préstamos hipotecarios.

Los prestamistas se enfocaron en prestar dinero a personas con un historial crediticio malo y bajos ingresos, ya que podían cobrar mas interés. El problema es que no calcularon bien estos riesgos y tuvieron muchos impagos.

Los bancos también concedían préstamos hipotecarios subprime, pero en lugar de mantener estos préstamos, los empaquetaban y los vendían a inversores en forma de complejos productos financieros, como los famosos bonos respaldados por hipotecas.

Sigamos con lo nuestro.

Se empiezan a ver ciertos patrones. Tenemos todos los interesados en que se vendan viviendas a más no poder.

- La industria de la construcción que van a hacer las viviendas.

- Los bancos que van a ganar dinero de la construcción de viviendas. Con estos préstamos se compran las materias primas para las viviendas como Goldman Sachs o Morgan Stanley. Y también concederán hipotecas subprime, por supuesto, la banca siempre gana.

- Los prestamistas que inventaron el concepto de subprime y van a dar hipotecas a todo el mundo, como Ameriquest Mortgage o Bear Stearns.

- George W Bush diciendo que quiere que todos los ciudadanos tengan su propia vivienda.

El coctel está servido. Las industrias mas bestias de la primera potencia mundial unidos para obtener los mayores beneficios de su historia con el presidente de EE. UU. de su lado.

Enron merece un artículo entero que haré en los próximos días. Estamos hablando de la mayor estafa de la historia de EE. UU. Palabras mayores. Fue una compañía que se creó en Texas y en la década de 1990 fue cuando mas creció. Bush era gobernador de Texas en ese momento, desde 1995 al 2000.

Casualmente, George W. Bush (padre e hijo) y Ken Lay, el CEO de Enron, tenían una relación cercana que se remontaba a la década de 1990.

Qué son las hipotecas subprime

Volvamos a la crisis de las hipotecas. ¿Que es una hipoteca subprime?

Es un préstamo para comprar una casa que se otorga a personas con mal historial de crédito, y que, por lo tanto, presentan un mayor riesgo de impago. Estas hipotecas tienen una tasa de interés más alta y tienen condiciones menos favorables que las hipotecas normales.

Cuando Bush llegó a la presidencia de EE. UU., lo primero que hizo fue fomentar la compra de viviendas. ¿Cómo consiguió esto? Con las siguientes claves:

- Bajó los impuestos a la compra de vivienda.

- Creó los programas de préstamos de la Administración Federal de Vivienda (FHA, por sus siglas en inglés), que permitieron a más personas calificar para préstamos hipotecarios.

- Implementó el programa «American Dream Downpayment Initiative» (Iniciativa del Sueño Americano para el Pago Inicial), que proporcionó subvenciones a personas de bajos ingresos para ayudarles a cubrir los costos iniciales de compra de una vivienda.

- No reguló adecuadamente el mercado financiero, lo que permitió que los bancos y otras instituciones financieras tomaran riesgos excesivos y crearan complejos productos financieros que resultaron ser tóxicos.

Hay que recordar que en el año 2000 exploto la burbuja de las .com, para reactivar la economía la FED bajo los tipos de intereses desde un 6,75 % a un 1,75 % en el 2001. También aumentaron la cantidad de dinero disponible para los bancos y alentaron la concesión de préstamos. ¡Más madera para la crisis!

Desde mediados de los años 90, la oferta de hipotecas subprime aumento, pero fue en la década de 2000 cuando se produjo su explosión. Entre 2004 y 2006, estas hipotecas representaron una parte importante del mercado hipotecario de los Estados Unidos, y muchos prestamistas relajaron sus estándares de préstamo para atraer a más clientes.

Como estarás viendo, el momento más alto coincide con el momento de que George W Bush era presidente. Los mayores donantes de su campaña, fueron los principales beneficiados de esta situación, construcción, bancos y prestamistas.

Así que tenemos a los mayores donantes de la campaña de Bush, al propio Bush y la FED creando la tormenta perfecta. Consiguieron una ficticia bonanza económica a costa de las personas que iban a comprar viviendas sin tener los recursos necesarios.

Desarrollo de la crisis

Todo esto funcionó muy bien mientras el precio de la vivienda subía año tras año, es lo que se conoce como tirar las redes. Dejas que los peces vayan entrando en la red poco a poco, esto sucedió desde el 2001 hasta el 2007 aproximadamente.

Cuando ves que tienes la red llena, la recoges llena de peces. Esto sucedió en el año 2008, cuando exploto la burbuja y cientos de miles de personas se quedaron sin sus viviendas.

Las personas que compraron viviendas sin tener el dinero necesario tienen parte de culpa, de acuerdo. Pero hay que tener en cuenta que todos los bancos y prestamistas incitaban a coger hipotecas que sabían que los endeudados no iban a poder devolver. Todo por las comisiones que se llevaban.

Hablamos de conceder hipotecas a personas que con 2 sueldos cobran 2500 $ al mes y sin ahorros. Les ofrecían una hipoteca al 7 % los dos primeros años con un pago mensual de 1700 $ por una casa de 250.000 $. A los tres años, el interés subía hasta un 14 %.

Cualquier persona, sobre todo si estás en el mundo de las hipotecas, sabes que no es viable esa operación. Para mí, tienen más culpa los bancos y personas que se llevaban comisiones por llevar a cabo estas hipotecas, que las propias personas que no sabían dónde se metían. Un 80 % de culpa es de los comisionistas y un 20 % es de los endeudados.

Sabían perfectamente lo que estaban haciendo, sabían que en condiciones normales, esa hipoteca no se concedería ni por asomo, pero eso a ellos les daba igual, iban a cobrar su comisión.

Otros de los grandes culpables de esta situación son las agencias de calificación, empresas que estaban “controladas” por los bancos. Su misión era la de calificar los valores respaldados en hipotecas de los bancos y siempre otorgaba la calificación AAA, la mejor posible. Si no les daban esa calificación al producto del banco, se iban a la competencia en busca de la AAA.

Era lo único que necesitaban para vender esos productos de alto riesgo a inversores que solo miraban que fueran AAA.

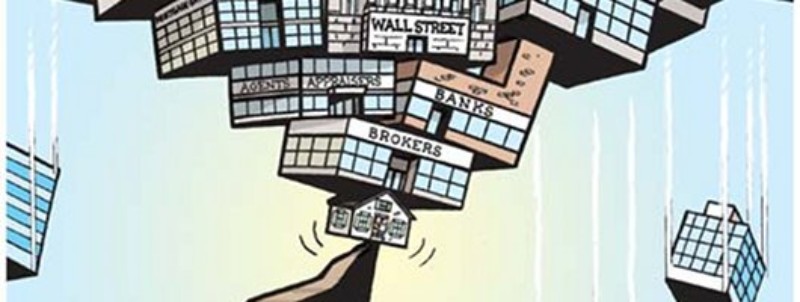

Hasta ahora se puede ver que el proceso fue el siguiente:

- Donantes apoyan a Bush para presidente de EE. UU. con cientos de millones.

- Bush incita a que todos los ciudadanos compren una vivienda.

- Las constructoras se ponen manos a la obra.

- Piden dinero prestado a los bancos para construir estas viviendas.

- Al mismo tiempo, los prestamistas buscan cualquier persona para endosarle una hipoteca subprime para comprar esas viviendas.

- Los bancos crean paquetes de hipotecas donde la mayoría son subprime con alguna prémium para luego vendérselo a inversionistas.

- Para esto necesitan la calificación AAA.

- Las calificadoras reciben su parte del pastel por no decir nada y asegurar que son AAA.

Flujo de dinero

Ganan los constructores, bancos, prestamistas, calificadoras, inmobiliarias, Bush … Y fijo que me dejo más ganadores de dinero por el camino.

Pierden los ciudadanos.

Aquí se ve que el flujo de dinero paso de los ciudadanos a los donantes y amigos de Bush. Cambiaron billetes emitidos sin ningún coste por viviendas reales, hasta un punto en el que tuvieron demasiadas.

Pescaron más de lo esperado por la avaricia humana. Todo el mundo pensaba que estaba ganando, que era el más listo, así es que se llenaron las redes. Hasta los ciudadanos de a pie que compraron 5 viviendas para alquilar creyeron que estaban ganando. Nadie se veía perdedor en plena subida de los precios.

Al final quedo claro quienes fueron los ganadores, los que empezaron toda la situación en el 2001.

También hubo perdedores entre los donantes, por supuesto. Un día estas en la mesa de los mayores y al día siguiente te sacan sin ningún miramiento. Siempre tiene que caer alguno de los grandes para que no sea tan descarado.

El premio gordo

Además, uno de los grandes se come al perdedor para hacerse más grande, el premio gordo. En esta ocasión el premio gordo fue Bear Stearns. Posiblemente, hubiera más, pero este es muy bestia.

Bear Stearns fue una empresa de servicios financieros con sede en Nueva York, Estados Unidos, que se especializó en banca de inversión, corretaje y gestión de inversiones. Fundada en 1923, se convirtió en una de las firmas más grandes e influyentes de Wall Street.

Tenía una gran cantidad de hipotecas subprime porque se había expandido significativamente en el mercado. En particular, la empresa había creado y vendido una gran cantidad de títulos respaldados por hipotecas (MBS, por sus siglas en inglés) a inversionistas institucionales, incluyendo bancos, fondos de cobertura y fondos de pensiones.

En 2008, se vio afectada por la crisis debido a su exposición al mercado de hipotecas subprime.

En marzo de ese año, el precio de sus acciones se desplomó y la firma tuvo problemas de liquidez, lo que llevó a su venta a JPMorgan Chase a un precio muy bajo, 2000 millones de dólares.

Resumen

Todo está orquestado aunque parezca que es aleatorio. Vivimos en un mundo donde las casualidades no existen, solo tienes que seguir el flujo del dinero para entender que es lo que pasa.

Todo el dinero que donaron a la campaña electoral los grandes jugadores, les fue devuelto con creces. Para ello solo tuvieron que esperar unos pocos años.

Suscríbete a mi newsletter si quieres aprender más sobre Bitcoin.